Στο 97,3% του ΑΕΠ το δημόσιο χρέος της ευρωζώνης – Πως θα καταστεί και μακροπρόθεσμα βιώσιμο

Η πανδημία ασκεί μεγάλες πιέσεις στα δημόσια οικονομικά της ζώνης του ευρώ και έχει αναγκάσει τα κράτη μέλη της ευρωζώνης να προχωρήσουν σε έκτακτο δανεισμό για να ανταποκριθούν στις αυξημένες ανάγκες. Ο δανεισμός αυτός έχει οδηγήσει σε μέσα επίπεδα το δημόσιο χρέος της ευρωζώνης στο 97,3% του ΑΕΠ, όταν πέρυσι τέτοια εποχή ήταν στο 84,1% του ΑΕΠ.

Η εκτόξευση του δανειακού βάρος βρίσκεται ήδη στο επίκεντρο των συζητήσεων των ευρωπαϊκών οργάνων, τα οποία αναζητούν λύσεις για να διαχειριστούν με τον πλέον ανώδυνο τρόπο το ζήτημα, διασφαλίζοντας τη μακροπρόθεσμη βιωσιμότητα των χρεών των κρατών της ευρωζώνης. Δεξαμενές σκέψεις και ακαδημαϊκοί επικουρούν και αυτοί τις διαβουλεύσεις για τη καλύτερη δυνατή διαχείριση των χρεών.

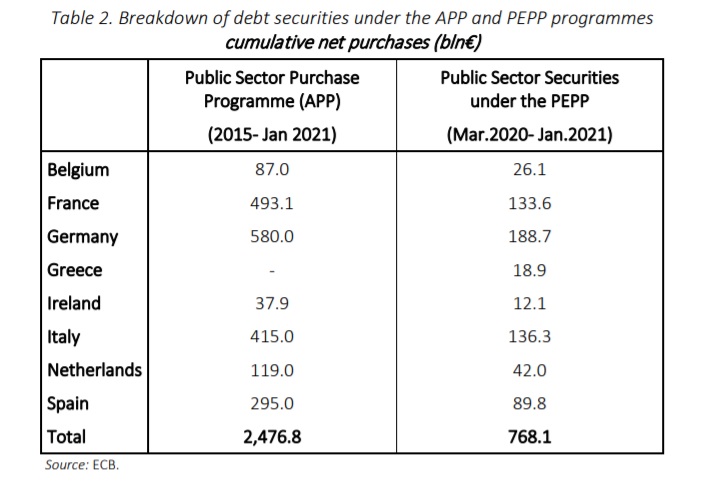

Ο Αιμίλιος Αυγουλέας, Τακτικός Καθηγητής στο Πανεπιστήμιο του Εδιμβούργου όπου κατέχει την Έδρα Τραπεζικού Δικαίου και Χρηματοοικονομικών και ο Stefano Micossi, επίτιμος καθηγητής στο Κολέγιο της Ευρώπης και στέλεχος της UniCredit, συμβάλλοντας σε αυτή τη συζήτηση, κατέθεσαν μια πρόταση που οδηγεί στην ενοποίηση της διαχείρισης του χρέους της ευρωζώνης και στην αποφόρτιση του ισολογισμού της ΕΚΤ , από το χρέος που έχει συσσωρεύσει στη βάση των προγραμμάτων αγοράς ομολόγων Asset Purchase Programme (APP) και Pandemic Emergency Purchase Programme (PEPP).

Η πρόταση τους είναι εξαιρετικά ευέλικτη , καθώς δεν απαιτεί αλλαγή της Ευρωπαϊκής Συνθήκης και βασίζεται στο νομικό πλαίσιο του αναθεωρημένου άρθρου για την προληπτική χρηματοδοτική συνδρομή. Ποια είναι η πρόταση των Αυγουλέα και Micossi, η οποία έχει ήδη προσελκύσει το ενδιαφέρον; Ο Ευρωπαϊκός Μηχανισμός Σταθερότητας (ESM) να μετεξελιχθεί σε έναν πανευρωπαϊκό οργανισμό διαχείρισης δημοσίου χρέους, που θα εκδώσει χρέος για να αγοράσει τα ομόλογα των κρατών μελών που διακρατά η ΕΚΤ και ο οποίος θα αναχρηματοδοτεί εν συνεχεία το εν λόγω χρέος με χαμηλότερα επιτόκια.

Η πρόταση αυτή θα βελτίωνε αισθητά το προφίλ της βιωσιμότητας του χρέους των κρατών της ευρωζώνης και θα αφαιρούσε το επενδυτικό άγος για τη μελλοντική του εξόφληση. Με απλά λόγια, γνωρίζοντας πως μέρος του χρέους είναι στα χέρια του επίσημου τομέα και λήγει σε 50 ή 70 έτη, οι ιδιώτες επενδυτές θα αισθάνονται πιο ασφαλείς για το ότι τα χρεόγραφα που διαθέτουν θα πληρωθούν στην ώρα τους.

Παράλληλα, η ελάφρυνση του ισολογισμού της ΕΚΤ με την μεταφορά των κρατικών ομολόγων που αποκτήθηκαν πριν και μετά την πανδημία στον ισολογισμό του ESM, θα συμβάλει στο να τονωθεί η ανεξαρτησία της νομισματικής πολιτικής και θα μειώσει τυχόν τριβές μεταξύ των κρατών μελών, επιτρέποντας έτσι στην κεντρική τράπεζα να εστιάσει σε άλλες προτεραιότητες, όπως η ολοκλήρωση της Ευρωπαϊκής Τραπεζικής Ένωσης.