Στα «μέτρα» του Πόλσον η αύξηση κεφαλαίου τις Πειραιώς- Τα ρίσκα και οι αμοιβές των συμβούλων

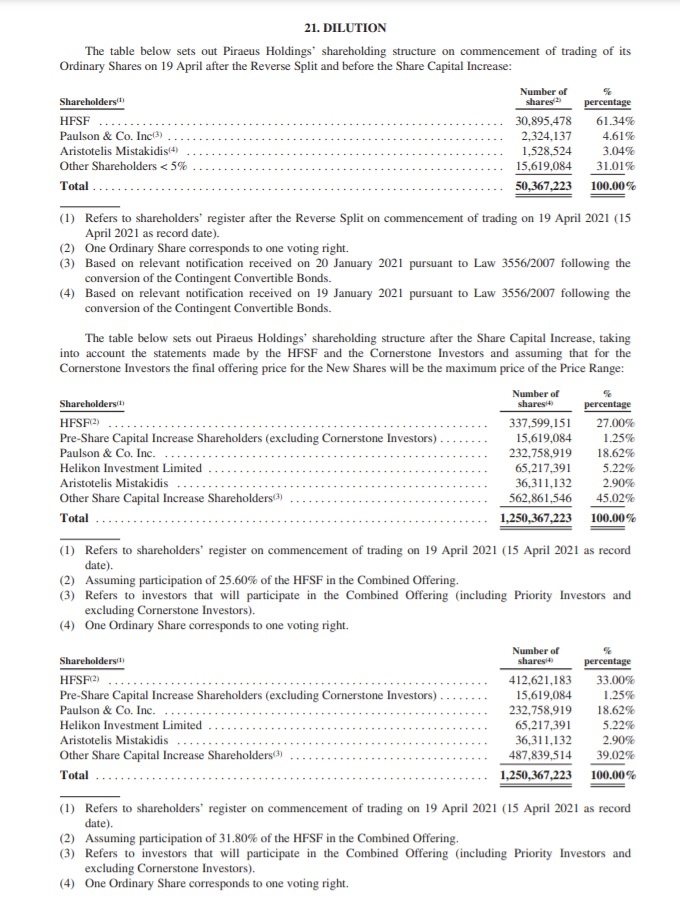

Δομημένη έτσι ώστε η συμμετοχή του Τζον Πόλσον στην Τράπεζα Πειραιώς να ανέλθει στο 18,62% και των Helikon Investment Limited και Τέλη Μυστακίδη στο 5,22% και 2,90% αντίστοιχα, ανεξαρτήτως του ύψους της συμμετοχής του ΤΧΣ και των προσφορών που θα υποβληθούν από τους νέους επενδυτές, είναι η αύξηση κεφαλαίου της Τράπεζας Πειραιώς ύψους 1,38 δισ. ευρω.

Αυτό προκύπτει από το ενημερωτικό δελτίο της αύξησης που ενέκρινε η Επιτροπή Κεφαλαιαγοράς, εκκινώντας έτσι τις διαδικασίες των βιβλίων προσφορών, που θα ανοίξουν σήμερα , τόσο για την ελληνική, όσο και για την διεθνή προσφορά.

Σύμφωνα με το ενημερωτικό δελτίο, η συμμέτοχή του ΤΧΣ στην Τράπεζα Πειραιώς είναι άμεσα εξαρτώμενη από τις μετοχές που θα πάρουν οι νέοι μέτοχοι. Αν η συμμετοχή των νέων μετόχων στην τράπεζα διαμορφωθεί στο 45,02%, ήτοι εάν αποκτήσουν 562.861.546 από τις νέες μετοχές, τότε το ΤΧΣ θα βρεθεί να κατέχει μόλις το 27% της Πειραιώς, ήτοι 337.599.151 μετοχές, έναντι ποσοστού 61,34% που διαθέτει σήμερα. Στην περίπτωση που η συμμετοχή των νέων μετόχων στην τράπεζα διαμορφωθεί στο 39,02%, ήτοι εάν αποκτήσουν 487.839.514 από τις νέες μετοχές, τότε το ΤΧΣ θα βρεθεί να κατέχει το 33% της Πειραιώς, ήτοι 412.621.183 μετοχές.

Και στις δύο αυτές περιπτώσεις τα ποσοστά των Τζον Πόλσον, Helikon Investment Limited και Τέλη Μυστακίδη θα παραμείνουν αμετάβλητα στο 18,62%, 5,22% και 2,90% αντίστοιχα. Αυτά τα ποσοστά θα αποκτηθούν με τον Πόλσον να επενδύει 265 εκατ. ευρώ, τον Μυστακίδη 40 εκατ. ευρώ και το Helikon 75 εκατ. ευρώ.

Το βιβλίο προσφορών αφορά στους επενδυτές του εξωτερικού και η μέγιστη τιμή που θα προκύψει θα είναι αυτή που θα ισχύει στη δημόσια προσφορά για τους Έλληνες επενδυτές. Μέσω του βιβλίου προσφορών θα καλυφθεί το 85% της έκδοσης, ενώ το υπόλοιπο 15% μέσω της δημόσιας προσφοράς. Με βάση την τελική τιμή που θα διαμορφωθεί εντός του εύρους (1 ευρώ έως 1,15 ευρώ) θα καθοριστεί το τελικό ποσοστό του Ταμείου Χρηματοπιστωτικής Σταθερότητας.

Τα ρίσκα

Στο ενημερωτικό δελτίο απαριθμούνται μια σειρά από βασικοί κίνδυνοι που ενδεχομένως επηρεάσουν την πορεία της τράπεζας. Αυτοί είναι οι εξής:

- Ενδέχεται να μην είναι σε θέση να εκτελέσει το σχέδιο ενίσχυσης της κεφαλαιακής της δομής και αυτό μπορεί να έχει δυσμενείς επιπτώσεις στην εκτέλεση του σχεδίου μείωσης των μη εξυπηρετούμενων ανοιγμάτων.

- Τα μη εξυπηρετούμενα ανοίγματα και τα ληξιπρόθεσμα δάνεια ενδέχεται να συνεχίσουν να επηρεάζουν σημαντικά την οικονομική κατάσταση της τράπεζας, την κεφαλαιακή της επάρκεια και τα λειτουργικά της αποτελέσματα.

- Η τράπεζα ενδέχεται να μην είναι σε θέση να εκτελέσει το σχέδιο μείωσης των μη εξυπηρετούμενων ανοιγμάτων σε εύθετο χρόνο, εν μέρει ή στο σύνολό του, κάτι που ενδέχεται να επηρεάσει την επιχείρησή, την οικονομική της κατάσταση, την κεφαλαιακή της επάρκεια και τα αποτελέσματα των δραστηριοτήτων της.

- Η λήξη ή η μείωση του μορατόριουμ που σχετίζεται με τα δάνεια COVID-19 μπορεί να αυξήσει το επίπεδο των μη εξυπηρετούμενων ανοιγμάτων, κάτι που θα μπορούσε να έχει δυσμενή επίδραση στην οικονομική κατάσταση, την κεφαλαιακή επάρκεια και τα αποτελέσματα των εργασιών της τράπεζας.

- Δεδομένης της συμμετοχή του ΤΧΣ στο μετοχικό κεφάλαιο της Piraeus Holdings, η διοίκηση, οι αποφάσεις και η λειτουργία της εταιρείας ενδέχεται να επηρεαστούν σημαντικά από τις αποφάσεις του ΤΧΣ.

- Μια σημαντική εκροή καταθέσεων πελατών, ιδίως καταθέσεων λιανικής ή μια αδυναμία προσέλκυσης νέων καταθέσεων, ή αδυναμία μείωσης του κόστους των καταθέσεων με την πάροδο του χρόνου, θα μπορούσε να επηρεάσει ουσιαστικά και αρνητικά τη ρευστότητα και το δείκτη δανείων προς καταθέσεις.

- Μια μειωμένη αποτίμηση περιουσιακών στοιχείων που θα οφείλεται σε κακές συνθήκες της αγοράς, ιδίως σε σχέση με τις εξελίξεις στην αγορά ακινήτων, ενδέχεται να επηρεάσει αρνητικά τα μελλοντικά κέρδη και την κεφαλαιακή επάρκεια της εταιρείας.

- Ανεπιθύμητες εξελίξεις στην παγκόσμια οικονομική δραστηριότητα και οι επιπτώσεις της πανδημίας COVID-19 είναι πιθανό να συνεχίσουν να έχουν, σημαντικές και δυσμενείς επιπτώσεις στην επιχείρηση.

- Τα stress test μπορεί να οδηγήσουν σε απαίτηση συγκέντρωσης πρόσθετων κεφαλαίων ή πιο αυστηρών κεφαλαιακών απαιτήσεων στο μέλλον ή να έχουν σημαντική αρνητική επίδραση στην επιχείρησή, την οικονομική της κατάσταση, τα αποτελέσματα, στη φήμη και τις προοπτικές της.

- Η αύξηση του κινδύνου μη συμμόρφωσης με εποπτικές απαιτήσεις μπορεί να οδηγήσει σε αβεβαιότητα σχετικά με την ικανότητα του Ομίλου να διατηρήσει τα απαιτούμενα επίπεδα κεφαλαίου και ρευστότητας.

- Ο ισχύον πτωχευτικός νόμος και το σημερινό πλαίσιο αφερεγγυότητας, καθώς και άλλοι νόμοι και κανονισμοί που επηρεάζουν τα δικαιώματα των πιστωτών, ενδέχεται να περιορίσουν την ικανότητα του Ομίλου να λαμβάνει πληρωμές από δανειακές συμβάσεις.

Το κόστος της ΑΜΚ

Από το ενημερωτικό δελτίο προκύπτει πως το κόστος της αύξησης κεφαλαίου θα ανέλθει σε 83 εκατ. ευρώ, δηλαδή το καθαρό ποσό για την Πειραιώς θα ανέλθει στο 1,297 δισ. ευρώ.

Τα κόστη αναλύονται ως εξής: Για νομικές υπηρεσίες θα δοθούν 4 εκατ. ευρώ, για τους ελεγκτές 1 εκατ. ευρώ, για αμοιβές χρηματοοικονομικών συμβούλων 61 εκατ. ευρώ, για τις προμήθειες των επικεφαλής αναδόχων 2 εκατ. ευρώ, για την αμοιβή του Χρηματιστηρίου 1 εκατ. ευρώ, για την Επιτροπή Ανταγωνισμού 1 εκατ. ευρώ, για φόρο αύξηση κεφαλαίου 12 εκατ. ευρώ και για άλλα έξοδά 1 εκατ. ευρώ.

Είναι εντυπωσιακό πως το 4,5% του ποσού που θα αντληθεί από την αύξηση κεφαλαίου θα κατευθυνθεί για να πληρωθούν οι αμοιβές χρηματοοικονομικών συμβούλων.

Το χρονοδιάγραμμα

Παρατίθεται το αναμενόμενο χρονοδιάγραμμα της ολοκλήρωσης της αύξησης, το οποίο έχει ως εξής:

Ημερομηνία - Γεγονός

20.04.2021: Δημοσίευση του εγκεκριμένου Ενημερωτικού Δελτίου στην ιστοσελίδα της Πειραιώς Holdings, της Επιτροπής Κεφαλαιαγοράς, του Χ.Α., και των Κυρίων Αναδόχων

20.04.2021: Δημοσίευση Ανακοίνωσης για τη διάθεση του Ενημερωτικού Δελτίου στο ΗΔΤ και στην ιστοσελίδα του Εκδότη

20.04.2021: Δημοσίευση της ανακοίνωσης για την πρόσκληση προς το επενδυτικό κοινό και την έναρξη της Δημόσιας Προσφοράς

21.04.2021: Έναρξη Δημόσιας Προσφοράς

23.04.2021: Λήξη Δημοσίας Προσφοράς Ημερομηνία Γεγονός

23.04.2021: Ανακοίνωση σχετικά με την τελική τιμή διάθεσης των Νέων Μετοχών στο ΗΔΤ του Χ.Α. και στην ιστοσελίδα του Εκδότη

29.04.2021: Δημοσίευση της αναλυτικής ανακοίνωσης σχετικά με την έκβαση της Δημόσιας Προσφοράς στο ΗΔΤ του Χ.Α. και στην ιστοσελίδα του Εκδότη

05.05.2021: Έγκριση από την αρμόδια επιτροπή του Χ.Α. της εισαγωγής προς διαπραγμάτευση των Νέων Μετοχών

05.05.2021: Ανακοίνωση για την ημερομηνία έναρξης διαπραγμάτευσης των Νέων Μετοχών στο Η.Δ.Τ. του Χ.Α. και στην ιστοσελίδα του Εκδότη

07.05.2021: Έναρξη διαπραγμάτευσης των Νέων Μετοχών

Σημειώνεται ότι το ως άνω χρονοδιάγραμμα εξαρτάται από αστάθμητους παράγοντες και ενδέχεται να μεταβληθεί.