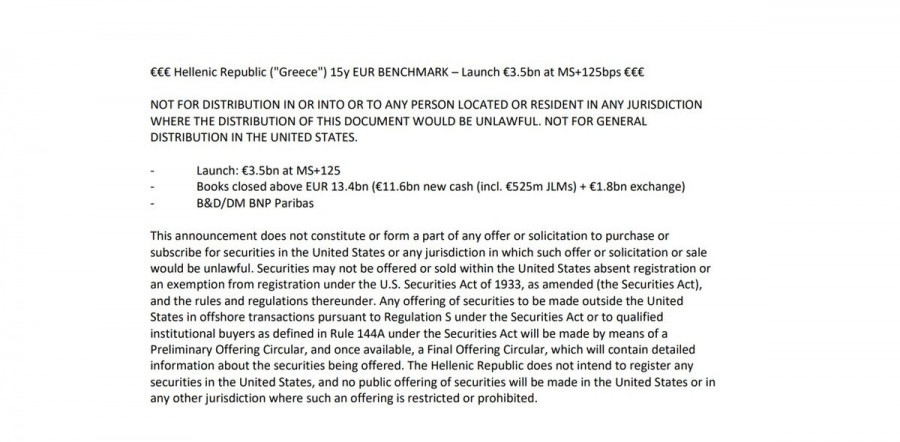

Η Ελλάδα άντλησε 3,5 δισ. ευρώ από το 15ετές ομόλογο

Στα 13,4 δισ. ευρώ διαμορφώθηκαν οι προσφορές για το νέο 15ετές ομόλογο, με το τελικό spread να ορίζεται στις 125 μονάδες βάσης πάνω από το mid swap, δηλαδή κοντά στο 4,45%. Το Ελληνικό Δημόσιο αντλεί 3,5 δισ. ευρώ.

Από τα 13,4 δισ. ευρώ των προσφορών, τα 11,6 δισ. ευρώ αποτελούν νέα κεφάλαια σε μετρητά, και το 1,8 δισ. ευρώ αφορά την ανταλλαγή των ομολόγων.

Οι BNP Paribas, BofA Securities, Deutsche Bank, Goldman Sachs Bank Europe SE, J.P. Morgan και Εθνική Τράπεζα ανέλαβαν και τις δύο διαδικασίες, οι οποίες και ενισχύουν τις πιθανότητες η Ελλάδα να ανακτήσει σύντομα την επενδυτική βαθμίδα.

Η αγορά αλλά και οι αναλυτές που ασχολούνται με την Ελλάδα έχουν αποτιμήσει ότι το φθινόπωρο θα ανακτηθεί η επενδυτική βαθμίδα έπειτα από 13 χρόνια, κάτι που έχει αποτυπωθεί στα spreads των ελληνικών ομολόγων τα οποία διατηρούν σταθερά την απόστασή τους με την Ιταλία (-37 μ.β.) και έχουν πλησιάσει αρκετά την Ισπανία (+31 μ.β.), παρά το γεγονός ότι η απόδοση του 10ετούς έχει αυξηθεί ελαφρώς αυτόν τον μήνα –στο πλαίσιο και της ευρύτερης ανόδου των αποδόσεων στην Ευρωζώνη– και διαμορφώνεται στο 4%.

Η λογική, συνεπώς, του «αγόρασε στη φήμη» αλλά και της προορατικής (proactive) στρατηγικής που έτσι κι αλλιώς ακολουθεί ο ΟΔΔΗΧ κάνει το timing μιας νέας έκδοσης αυτή τη στιγμή (και όχι το φθινόπωρο) ιδανικό, με τον οργανισμό να καταφέρνει έτσι να εκμεταλλευτεί το θετικό μομέντουμ και το ελληνικό success story.